توجه: مطلب زیر مربوط به 1392 است و کمی قدیمی محسوب می شود

کسانی که اندک آشنایی با تاریخچه پول دارند می دانند که در گذشته بسیاری از مردم از طلا و نقره ای که حکومت آن ها را ضرب می کرد به عنوان پول استفاده می کردند.

اما پس از ایجاد ساختاری به نام بانک توسط یهودیان، تبادل رسیدهایی که مردم به ازای سکه های خود از بانک ها دریافت می کردند، به تدریج به جای خود سکه ها رواج یافت. به تدریج دولت ها نیز تصمیم گرفتند، به جای ضرب سکه های طلا و نقره، در بانک ها شمش های طلا نگهداری کنند و هم ارزش آن پول کاغذی چاپ کرده و در بین مردم توزیع کنند. ایجاد پول بدون پشتوانه در خلال جنگ جهانی اول توسط بسیاری از اقتصادهای درگیر به منظور تامین مالی هزینه های جنگ، باعث شد تورم لجام گسیخته ای در اقتصاد دنیا پس از جنگ به وجود آید. بسیاری از کشورها پس از جنگ جهانی اول به این موضوع که آیا پولی که از کشور دیگر به ازای صادرات کالا تحویل می گیرند، پشتوانه کافی دارد، به دیده تردید می نگریستند. این موضوع باعث به وجود تردید در کارآمد بودن سیستم پشتوانه طلا و از طرف دیگر افت شدید تجارت و به وجود آمدن بزرگترین بحران اقتصاد جهانی معروف به بحران بزرگ در سال ۱۹۳۳ شد. پس از جنگ جهانی دوم آمریکا موفق شد صفحه بازی استفاده از پشتوانه طلا را به هم بریزد، و جامعه جهانی را متقاعد کند که به صورت دیگری بازی کنند. کشورهای پیروز در جنگ که یکی از علل اصلی وقوع رکود بزرگ پس از جنگ جهانی اول را ناکارآمدی سیستم پشتوانه طلا می پنداشتند، پس از جنگ جهانی دوم در کنفرانسی که با طراحی آمریکا در برترون وودز تشکیل شد، پذیرفتند که به جای استفاده از سیستم پشتوانه طلا به صورت مجزا، از یک سیستم جدید متمرکز پشتوانه طلا استفاده کنند .

بدین صورت که دلار را به عنوان پشتوانه پول خود بپذیرند، و آمریکا به ازای دلارها در خزانه خود طلا نگه داری کرده و هر گاه کشوری خواست بتواند به میزانی که می خواهد دلارهای خود را تحویل داده و به ازای هر ۳۵ دلار ۱ اونس طلا تحویل بگیرد. این امر باعث تسهیل تجارت و رونق اقتصادی بعد از جنگ شد. اما آمریکا از اعتماد جامعه بین المللی سوء استفاده کرد و پس از مدتی اقدام به چاپ دلار بدون پشتوانه نمود. این امر به آمریکا اجازه می داد که به ازای تحویل کاغذی به نام دلار به کشورهای دنیا، منابع و دسترنج مردم دنیا را به رایگان به دست آورد. پس از جنگ ویتنام به تدریج کشورهای دنیا اعتماد خود به پشتوانه دار بودن دلار آمریکا را از دست دادند و از آمریکا خواستند که دلارهای آن ها را تحویل گرفته و بنا به قرارداد به آن ها طلا تحویل دهد. اما زمانی که این تقاضاها به اوج رسید، دولت آمریکا در اقدامی غیر قابل باور، اعلام کرد که دیگر حاضر نیست دلارهای کشورها را به طلا تبدیل کند!

ریچارد نیکسون در سال ۱۹۷۱ در زمانی که دولت آمریکا می بایست به علت سوء استفاده از اعتماد بین المللی در واگذاری نقش ذخیره سازی طلای به عنوان پشتوانه پول به آمریکا، از طرف جامعه جهانی مجازات می شد، در نطقی تلویزیونی به مردم آمریکا چنین گفت:

بگذارید من لولوی بی ارزش شدن دلار را یک بار برای همیشه دفن کنم، شما اگر بخواهید ماشین خارجی بخرید، یا به خارج سفر کنید، شرایط اقتصادی به گونه ای پیش خواهد رفت که دلار بی ارزش تر شود، اما اگر شما هم مانند اکثریت قریب به اتفاق آمریکایی ها بخواهید کالای ساخت آمریکا را خرید کنید، دلار فردا هم همان ارزشی را که امروز دارد، خواهد داشت.

بدین صورت آمریکا بار دیگر صفحه بازی با پول را به هم ریخت و به جامعه جهانی پیشنهاد داد که بازی جدیدی را آغاز کنند که در آن پشتوانه ارزش پول میزان تقاضا برای آن است. هر چند بر هم زدن بازی برای آمریکا گران تمام شد و تقاضای کشورهای دنیا برای خرید از بازارهای آمریکا به وسیله دلارهایی که اکنون کاربرد دیگری نداشتند، افزایش یافت، و در نتیجه یک دهه تورم بر اقتصاد آمریکا تحمیل شد، اما بالاخره آمریکا توانست با ابزارهایی مانند توافق با عربستان سعودی به منظور فروش نفت به دلار و چند برابر کردن قیمت نفت، دوباره تقاضای جهانی برای دلار را افزایش داده و جلوی سرازیر شدن سیل دلارهای بدون پشتوانه به بازارهای آمریکا را سد کند. بدین ترتیب آمریکا توانست استعمار پولی خود به معنای غارت ثروت کشورها با تحویل کاغذی به نام دلار به آن ها را با این توجیه که برای دلار تقاضا وجود دارد، ادامه دهد.

امروز پس از نزدیک به چهل سال احتمال روز افزون سقوط دلار بر اثر روی گردانی اقتصادهای دنیا از دلارهای بدون پشتوانه آمریکایی، بار دیگر به چالشی مهم برای اقتصاد آمریکا تبدیل شده است. سیاست چین در چند ساله اخیر نشان می دهد این کشور به سرعت در حال حذف دلار از تبادلات تجاری خود از طریق بستن قرار دادهای بانکی دو طرفه و جایگزینی روش های مبادلات پایاپای بانکی به جای استفاده از دلار در تبادلات تجاری خود است . اقتصادهای نوظهور یعنی چین، روسیه، هند، برزیل و آفریقای جنوبی در حال برنامه ریزی برای ایجاد بانکی مشترک هستند تا بتوانند وابستگی اقتصادی خود به دلار را کاهش دهند . تصمیم این کشورها مبنی بر کنترل میزان ذخایر دلاری خود باعث شده است، رشد اقتصاد آمریکا به شدت دچار مشکل شود. آمریکا در گذشته می توانست به سادگی با در پیش گرفتن سیاست های انبساطی رشد اقتصادی خود را تضمین کند و از طرفی دیگر به علت جذب دلارهای بدون پشتوانه اش توسط دیگر اقتصادهای دنیا، هیچ گاه لازم نبود نگران تورم ناشی از این سیاست ها باشد. اما اقتصاد آمریکا که بعد از بحران ۲۰۰۸ با در پیش گرفتن سیاست های انبساطی در سال ۲۰۱۲ تنها توانست رشدی ۲.۲ درصدی را تجربه کند، از ابتدای سال ۲۰۱۳ مجبور شد که سیاست های انقباضی را در دستور کار قرار دهد که قطعا باعث کاهش رشد اقتصادی آمریکا خواهد شد. در پیش گرفتن سیاست های ریاضتی مثل کاهش بودجه بسیاری از نهادهای دولتی و افزایش ۲ درصدی مالیات ۷۷ درصد خانوارهای آمریکایی ، نشان می دهد که دولت آمریکا خود نیز به این نتیجه رسیده است که اقتصادهای دنیا مصمم به کنترل ذخایر دلاری خود هستند و در پیش گرفتن سیاست های انبساطی و افزایش سقف بدهی ها باعث افزایش تورم در اقتصاد آمریکا خواهد شد.

قطعا هیچ چیز برای اقتصاد آمریکا خطرناک تر از افزایش تورم نیست. افزایش تورم در اقتصاد آمریکا باعث خواهد شد که سرمایه داران جهانی که ثروت های خود را به دلار نگه داری و در اقتصاد آمریکا سرمایه گذاری کرده اند، برای حفظ ارزش سرمایه های خود، تصمیم به تبدیل سرمایه های خود به ارزهای دیگر بگیرند و این مساله باعث کاهش بیشتر ارزش دلار خواهد شد. تشدید این روال به علت حجم بسیار بالای دلارهای بدون پشتوانه ای که در صورت کاهش امید به بهبود شرایط اقتصادی آمریکا سرازیر بازارهای آمریکا خواهند شد، در نهایت باعث سقوط دلار خواهد شد.

البته در پیش گرفتن سیاست های ریاضتی و افزایش مالیات و کاهش هزینه های دولتی نیز نمی تواند راه حلی برای حل بحران اقتصاد آمریکا باشد. از طرفی در پیش گرفتن سیاست های انقباضی مانند افزایش مالیات ها و کاهش هزینه ها باعث افزایش نارضایتی جامعه آمریکا و ایجاد دوباره بحران هایی مانند جنبش وال استریت و یا وضعیتی شبیه وضعیت کشورهای بحران زده اروپایی خواهد شد. از طرف دیگر به عقیده بسیاری از کارشناسان در پیش گرفتن سیاست های انقباضی باعث کاهش رشد اقتصادی خواهد شد و حتی ممکن است اقتصاد آمریکا را بار دیگر مانند سال ۲۰۰۸ دچار رکود یعنی کاهش تولید ناخالص داخلی کند. حاکم شدن رکورد بر اقتصاد آمریکا باعث کاهش سودآوری و حتی زیان دهی سرمایه گذاری در اقتصاد آمریکا خواهد شد و این مساله باعث کاهش تمایل سرمایه داران بین المللی به سرمایه گذاری در این کشور می شود. فرار سرمایه ها از اقتصاد آمریکا به معنای تبدیل دلارهای سرمایه داران جهانی به ارزهای دیگر و یا طلا و سرازیر شدن دلارهای بدون پشتوانه آمریکایی به جایگاه اصلی خود یعنی بازارهای آمریکا و در نهایت سقوط دلار خواهد بود.

البته در این شرایط، وجود بحران در دیگر اقتصادهای دنیا به فرصتی برای دلار تبدیل شده است. شرایط دشوار حوزه یورو باعث می شود که سرمایه گذاران از ترس فروپاشی اتحادیه اروپا و سقوط یورو تمایلی به تبدیل دلارهای خود به یورو نداشته باشند. از طرف دیگر اقتصادهای نوظهوری مانند چین نه ظرفیت پذیریش حجم عظیم سرمایه های بازارهای مالی آمریکا را دارند و نه وابستگی شدید رشد آن ها به صادرات اجازه در امان ماندن آن ها از بحران های مالی اقتصادهای توسعه یافته آمریکا و اروپا را می دهد. بحران سال ۲۰۰۸ نشان داد که هر گونه رکود در اقتصاد آمریکا و اروپا باعث کاهش شدید صادرات و رشد اقتصادی چین خواهد شد. در نتیجه اقتصاد چین نیز از دید بسیاری از سرمایه گذاران محل امنی برای سرمایه گذاری نیست.

البته سناریوی خروج سرمایه ها از بازارهای مالی آمریکا به علت ضرر ده بودن این بازارها، تنها سناریوی سرازیر شدن دلارهای بدون پشتوانه آمریکایی به بازار آمریکا و سقوط دلار نیست. قطعا از بین رفتن تسلط دولت آمریکا بر روی منطقه خاورمیانه به عنوان مهمترین محل ورود دلارهای نفتی به بازارهای جهانی نیز، چالش دیگری برای امپراطوری دلار محسوب شده و می تواند سناریویی دیگر برای سقوط دلار به شمار رود. آمریکا دو بار برای حفظ امپراطوری دلار در منطقه خاورمیانه دست به عملیات نظامی زده است. بار اول در جریان جنگ خلیج در سال ۱۹۹۱، زمانی که صدام با حمله به کویت گامی مهم در جهت ایجاد امپراطوری رویایی عربی خود با تسلط بر مناطق نفت خیز خاورمیانه برداشت، آمریکا با دخالت مستقیم نظامی از ایجاد قدرتی غیر قابل کنترل در منطقه جلوگیری کرد. بار دوم هنگامی که صدام قصد خود مبنی بر فروش نفت عراق به یورو را اعلام و علنا به جنگ امپراطوری دلار رفت، آمریکا در سال ۲۰۰۳ با اشغال عراق و ساقط کردن رژیم بعث از قدرت نظامی خود برای حفظ امپراطوری دلار بهره برد. اما هم اکنون با رسیدن امواج بیداری اسلامی به کشورهای حاشیه خلیج فارس، شرایط سیاسی این کشورها در آستانه تحولات مهمی قرار گرفته است.

اما دولت آمریکا به علت مشکلات شدید اقتصادی و بودجه ای توان دخالت مستقیم در بسیاری از تحولات را از دست داده است. سیاستی که آمریکا در جنگ لیبی در پیش گرفت و پیش انداختن ناتو در این جنگ و همچنین سیاست این کشور در برابر دولت سوریه نشان از آن دارد که دولت مردان کاخ سفید بر خلاف گذشته به علت مشکلات شدید اقتصادی هیچ تمایلی به درگیری های نظامی نداشته و می دانند که هزینه های جنگ می تواند بحران اقتصادی آن ها را دو چندان کند.

در چنین شرایطی قطعا اگر کنترل مناطق شیعه نشین شرق عربستان که اصلی ترین میدان های نفتی دنیا را در خود جای داده است، از دست دولت سعودی که با حمایت آمریکا به عنوان اصلی ترین حامی حفظ امپراطوری دلار در منطقه شناخته می شود، خارج شود، فروش نفت عربستان به دلار و حفظ این امپراطوری با چالش هایی جدی مواجه خواهد شد. فروش نفت به ارزی غیر از دلار باعث می شود، حجم بسیار بالای دلارهای ذخیره شده در کشورهای دنیا که مهمترین کاربرد آن واردات نفت است، بلااستفاده باقی مانده و کشورهای دنیا تصمیم بگیرند این ذخایر را به ارزهای دیگر و یا فلزات گرانبها تبدیل کنند. این مساله نیز به نوبه خود می تواند باعث سرازیر شدن دلارهای بدون پشتوانه آمریکا به بازارهای این کشور و همانند سناریوی اول باعث سقوط دلار شود.

در واقع فروش نفت به دلار همواره این فرصت را برای آمریکا فراهم می ساخته که هنگام کاهش اعتماد جهانی به دلار و افزایش بازگشت دلارهای بدون پشتوانه به بازار آمریکا، با در پیش گرفتن روش هایی برای افزایش قیمت جهانی نفت، تمایل کشورهای دنیا به ذخیره دلار را افزایش دهد. آمریکا که یک بار در دهه ۱۹۷۰ با توافق با آل سعود و استفاده از این روش توانست با افزایش پنج برابری قیمت نفت از جاری شدن سیل دلارهای بدون پشتوانه به آمریکا جلوگیری کند، در سال های اخیر نیز تمایل دارد از افزایش قیمت نفت در بازارهای جهانی به عنوان آرام بخشی کوتاه مدت برای کنترل سیلی به مراتب عظیم تر از دلارهای بدون پشتوانه استفاده کند. اما آمریکا خود نیز دریافته است که با توجه به کاهش تسلط سیاسی این کشور بر منطقه خاورمیانه، دیگر نمی تواند روی فروش نفت به دلار حساب زیادی باز کند. اهمیت فروش نفت به دلار باعث شده است که دولت آمریکا حساسیت بسیار زیادی روی مدیریت نحوه انتقال قدرت در عربستان داشته باشد، تا شاید بتواند تسلط خود بر این منطقه را پس از سقوط دولت سعودی تداوم بخشد. از طرف دیگر دولت سعودی با اطلاع از نقطه ضعف آمریکا و گروکشی از این کشور، جلوی حمایت دولت آمریکا از مخالفین سعودی را گرفته و باعث شده است که سیاست های دولت آمریکا در حمایت از حرکت های انقلابی به وجود آمده در منطقه دچار دوگانگی شود.

در چنین شرایطی قطعا افزایش آگاهی اعراب منطقه نسبت به نحوه خوش خدمتی آل سعود به آمریکا در به غارت بردن نفت این کشورها و منابع و دسترنج دیگر مردم دنیا، و احتمال بی ارزش شدن ذخایر عظیم ارزی این کشورها در صورت سقوط دلار، می تواند باعث افزایش نفرت جنبش های منطقه از آمریکا و ایجاد خواسته عمومی در این کشورها برای مبارزه با آمریکا به وسیله حربه تغییر ارز فروش نفت شود. البته خطر افزایش آگاهی عمومی ملت ها برای امپراطوری دلار محدود به مردم خاورمیانه نمی شود. چین به عنوان پر جمعیت ترین کشور دنیا در حالی که ۱۵ درصد از جمعیت ۱۳۴۷ میلیونی اش در فقر مطلق به سر می برند و درآمدی کمتر از ۱ دلار در روز دارند ، معادل ۳۲۸۵ میلیارد دلار ذخیره ارزی دارد که بنا به برآورد دو سوم آن به دلار است. هر چند سیاست مداران چین از ترس بی ارزش شدن این ذخایر خود، سعی دارند سیاست های محتاطانه ای در برابر بحران دلارهای بدون پشتوانه آمریکا در پیش گیرند، اما افزایش آگاهی عموم مردم این کشور به احتمال نابود شدن ثروت های آن ها در اثر سقوط دلار می تواند دولت چین را با شرایط بسیار دشواری در مدیریت این بحران روبرو سازد.

شرایط اقتصاد آمریکا در حال حاضر مانند سد ترک خورده ای است که هر چند هم اکنون تنها باریکه ای آب از شکاف آن در حال عبور است، اما روز به روز بر شکافش افزوده و دیر یا زود شکسته خواهد شد. اما آیا استعمار به وسیله شعبده بازی با مفهوم پول پس از دلار از بین خواهد رفت؟ آیا دیگر کسی نخواهد نتوانست به وسیله شعبده بازی با پول دست رنج و منابع مردم دنیا را غارت کند؟ متاسفانه شواهدی وجود دارد که نشان می دهد نظام سرمایه داری در حال طراحی برای بر هم زدن دوباره صفحه بازی و در انداختن طرحی جدید برای استعماری نوین به وسیله پول الکترونیک است. اخیراً خبری به صورت گسترده توسط خبرگزاری های اقتصادی جهان مخابره شد، که حتی در بزرگترین سایت های خبری ایران نیز انعکاس یافت و دقت در آن نشان می دهد که استعمار همیشه شعبده هایی جدید برای ادامه حیات خود در چنته دارد. تیتر این خبر در جای خود قابل توجه است:« بیت کوین جایگزین دلار شد!»

اما بیت کوین چیست؟

بیت کوین پول الکترونیکی است که در سال ۲۰۰۹ توسط فردی ظاهرا ژاپنی به نام ساتوشی ناکاماتو اختراع شد. بیت کوین به جای این که در انتشار خود مانند دیگر پول های دنیا وابسته به اعتبار بانک مرکزی یک کشور باشد، به الگوریتم های رمزنگاری رایانه ای وابسته است. به عنوان مثال اسکناس ۱۰۰ دلاری به اندازه محدودی توسط بانک مرکزی آمریکا چاپ و توسط دولت این کشور حمایت می شود. بانک مرکزی آمریکا موظف است با استفاده از تکنولوژی چاپ دلار تقلبی را بسیار دشوار نموده و دولت آمریکا موظف است که با معدود کسانی که اقدام به این کار می کنند، برخورد قضایی کند. این مساله باعث می شود که اعتبار دلار آمریکا به حکومت آمریکا وابسته باشد. اما بیت کوین به هیچ نهاد متمرکزی وابسته نیست. هر بیت کوین در واقع جوابی برای حل یک مساله پیچیده ریاضی است که تعداد زیادی کامپیوتر با هم برای پیدا کردن جواب آن رقابت می کنند. اولین کسی که بتواند جواب مساله را پیدا کند، صاحب آن بیت کوین خواهد بود.

این مساله پیچیده ریاضی با تکیه بر مفهوم Hash ایجاد می شود. Hash ها توابعی یک طرفه هستند که ورودی خود را با انجام چند عملیات متوالی به یک خروجی تبدیل می کند که با نگاه به آن خروجی نمی توان متوجه شد که ورودی اولیه چه چیزی بوده، اما با داشتن ورودی و تابع به سادگی می توان به خروجی رسید. به عنوان مثالی ساده فرض کنید تابعی که یک عدد را دریافت و رقم های غیر صفر آن را در هم ضرب کرده و باقیمانده مجموع رقم های حاصل ضرب را بر۱۰ به عنوان خروجی برگرداند. واضح است که خروجی این تابع برای عدد ۹۸۷۶۵۴۳۲۱۰ عدد ۷ می شود. نکته مهم در این توابع این است برگشت ناپذیرند یعنی کسی نمی تواند با داشتن عدد ۷ و تابع اقدام به محاسبه عددی کند که در صورت قرار گرفتن به عنوان ورودی تابع خروجی را برابر ۷ کند و تنها راه پیدا کردن عددی که خروجی تابع را برابر ۷ کند آزمودن تعداد زیادی ورودی است. البته ممکن است تابعی که به عنوان مثال مطرح شد یک Hash نبوده و این خاصیت را نداشته باشد. اما علم ریاضی توابعی را ارائه می دهد که اثبات می شود که کاملا غیر قابل برگشت هستند.

هر بیت کوین به جای این که توسط بانک مرکزی یک کشور ایجاد شود، توسط عده ای miner یا معدن چی ایجاد می شود که در یک شبکه غیر متمرکز بر سر یافتن جواب یک مساله یا در واقع یک Hash پیچیده با هم رقابت می کنند. یکی از ورودی های این مساله وابسته به حل مساله قبلی است. اولین کسی که بتواند هر مساله را حل کند، مالک آن مساله و حل آن، به عنوان یک بیت کوین می شود. حل هر مساله و اعلام عمومی آن، به معنای اعلام عمومی مساله بعد است و کامپیوترهایی که حل مساله را دریافت کرده اند می توانند شروع به حل مساله بعدی و تصاحب بیت کوین جدید کنند.

ممکن است در نگاه اول این گونه به نظر برسد که در این روش هر چه کامپیوترهای بیشتری مشغول mining یا حل مسائل شوند، مسائل سریع تر حل شده و در نتیجه بیت کوین های بیشتری ایجاد می شوند و این افزایش باعث افزایش پایه پولی بیت کوین و از بین رفتن ارزش آن می شود. اما شبکه بیت کوین به گونه ای طراحی شده است که اگر تعداد کامپیوترهایی که برای حل این مسائل استفاده می شوند افزایش یابد، مساله با استفاده از فرمول های ریاضی کمی پیچیده تر می شود. به عنوان مثالی ساده فرض کنید که تابع بالا را به این صورت تغییر دهیم که به جای محاسبه باقیمانده بر ۱۰ در مرحله آخر، باقیمانده را بر ۲۰ محاسبه کند. حال اگر برای پیدا کردن عددی که در حالت اول خروجی تابع را ۷ کند، شما باید تقریبا ۱۰ عدد را آزمایش می کردید، حال باید ۲۰ عدد را مورد آزمایش قرار دهید.

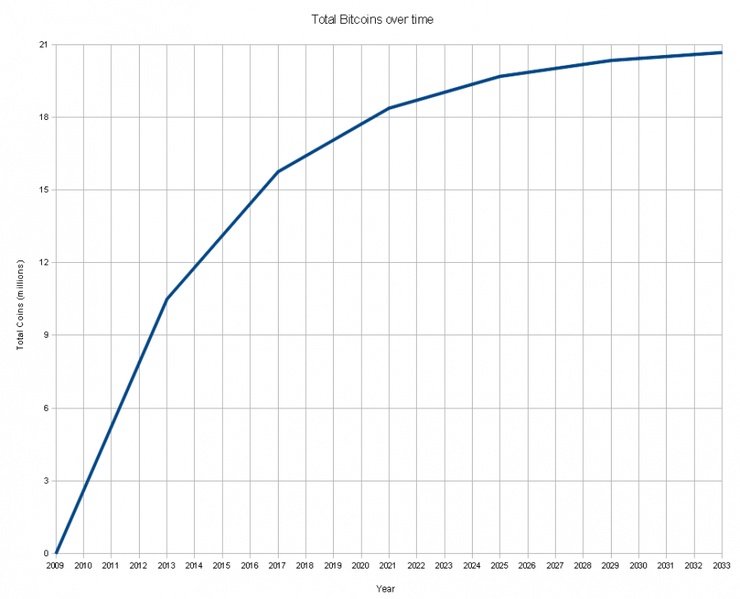

بیت کوین به گونه ای طراحی شده است که مشکل چاپ بدون پشتوانه پول توسط دولت ها را حل کند. پیچیدگی مسائل به صورتی تغییر می کند که میزان بیت کوین ها به طور مستمر به گونه ای کاهش یابد که هر چهار سال یک بار میزان بیت کوین های جدید نصف شود. به عنوان مثال در سال ۲۰۱۳ هر ۱۰ دقیقه ۲۵ مساله جدید در شبکه مطرح می شود که حل هر یک معادل یک بیت کوین است. شبکه بیت کوین به گونه ای است که بدون دخالت هیچ نهاد متمرکزی، تعداد این مسائل به صورت خودکار در سال ۲۰۱۷ به ۱۲.۵ مساله در هر ۱۰ دقیقه کاهش می یابد. بدین معنا که اگر امسال هر ۱۰ دقیقه ۲۵ بیت کوین جدید ایجاد می شود، در چهار سال آینده در هر ۱۰ دقیقه ۱۲.۵ بیت کوین ایجاد می شود. بدین صورت تعداد بیت کوین ها تا سال ۲۱۴۰ در مرز ۲۱ میلیون ثابت خواهد شد.

البته از نظر فنی هر گاه حل یک مساله پایان یابد، حل مساله جدید در شبکه آغاز می شود. اما به عنوان مثال هم اکنون که قرار است در هر ۱۰ دقیقه ۲۵ مساله به وجود یابد، کامپیوترهایی که در mining یا همان حل مسائل اشتراک دارند به گونه ای افزایش یابند، که در هر ۱۰ دقیقه بیشتر از ۲۵ مساله حل شود، شبکه به صورت خودکار پیچیدگی مساله را به گونه ای افزایش می دهد که به عنوان مثال در سال ۲۰۱۳ سرعت حل مسائل به ۲۵ مساله در ۱۰ دقیقه برسد. از طرف دیگر اگر تعداد کامپیوترها کاهش یابند، و تعداد مساله ای که حل می شود از این تعداد کمتر شود، پیچیدگی مساله به گونه ای کاهش می یابد که تعداد مساله های حل شده در ۱۰ دقیقه به ۲۵ مساله افزایش یابد.

افزایش پیچیدگی مساله همانطور که در بالا توضیح داده شد به هیچ نهاد متمرکزی وابسته نیست و بخشی از قانون بیت کوین است. مسائل جدید در شبکه مطرح نمی شوند، بلکه صورت مساله ثابت و وابسته به حل مساله قبلی است. هر گاه که یک مساله حل شد و پاسخ آن به صورت عمومی در شبکه منتشر شد، ورودی های جدید مساله که یکی از آن ها بخشی از پاسخ قبلی است کامل می شود و کامپیوترها می توانند در پیدا کردن جواب جدید مساله رقابت خود را شروع کنند. مدت زمان قبلی حل مساله و تاریخ کنونی دو ورودی دیگر این مساله ثابت هستند. پیچیده این مساله ثابت وابسته به این دو ورودی و به گونه ای است که زمان حل مساله را با سرعت رشد برنامه ریزی شده برای پایه پولی بیت کوین تنظیم کند. بدین صورت تنظیم رشد پایه پولی بیت کوین بر اساس نمودار بالا بر خلاف دیگر پول های رایج به هیچ نهاد متمرکزی وابسته نمی شود که بتواند اقدام به ایجاد بدون پشتوانه این نوع پول جدید کند.

اطلاعات مربوط به بیت کوین ها به جای این که به صورت متمرکز مانند سپرده های امروزی در سرورهای مرکزی نگهداری شوند، به صورت شبکه ای نگه داری می شوند. هر کس به راحتی می تواند یک کیف پول الکترونیک بیت کوینی روی کامپیوتر خود ایجاد کند، و بدون نیاز مراجعه به بانک و احراز هویت، به سادگی ساختن یک کاربر ایمیل حسابی برای خود افتتاح کند. البته افراد به جای نام کاربری و کلمه عبور که در سرورهای متمرکز ذخیره و توسط آن ها کنترل می شود از امضاهای الکترونیک برای تایید هویت خود استفاده می کنند که هیچ نیازی به ذخیره شدن و تایید توسط سروری مرکزی ندارد.

امضاهای الکترونیک روشی ریاضی است که شما می توانید به وسیله آن صدور یک پیام توسط فردی خاص را بررسی کنید. برای این کار شما در ابتدا باید توسط یک روش ریاضی یک جفت رشته به نام های کلید خصوصی و عمومی برای خود ایجاد کنید. سپس دو تابع وجود دارد که وظیفه یکی دریافت پیام شما و کلید خصوصی شما و تولید یک خروجی است. این خروجی را می توان به همراه متن اصلی و کلید عمومی شما به تابعی دیگر داد و بررسی کرد که آیا خروجی داده شده توسط کلید خصوصی شما ایجاد شده است یا خیر؟ روش امضاهای الکترونیک هم اکنون به صورت گسترده در دنیای فناوری اطلاعات برای تایید صدرو یک متن توسط یک فرد خاص مورد استفاده قرار می گیرد.

در واقع هر آدرس بیت کوینی که معادل شماره حساب در روش های امروزی است به جای این که اعتبار خود را از بانک اختصاص دهنده پیدا کند، Hash ای است از کلید عمومی ای که شما برای خود ساخته و کلید خصوصی مربوط به آن را در اختیار دارید. به عنوان مثال ۱۷۵tWpb8K1S7NmH4Zx6rewF9WQrcZv245W یک آدرس محسوب می شود که بیت کوینی که شما مالک آن هستید با کلید خصوصی معادل آن امضا شده است. هر کس می تواند به سادگی با در اختیار داشتن کلید عمومی شما بررسی کند که آیا امضایی که در انتهای بیت کوین وجود دارد مربوط به شما است یا خیر؟ هنگامی که شما می خواهید بیت کوین متعلق به خود را به فردی دیگر انتقال دهید یا به عبارت دیگر با بیت کوین خریدی انجام دهید، بیت کوین خود را به همراه آدرس حساب فرد متقاضی امضا می کنید و آن را به تمام شبکه اطلاع رسانی می کنید

شبکه به علت وجود کلید عمومی شما روی بیت کوین به راحتی می تواند از واگذاری بیت کوین توسط شما مطمئن شود. اما چون کس دیگری غیر از شما کلید خصوصی شما را در اختیار ندارد، هیچ کس نمی تواند ادعا کند که این بیت کوین به آدرسی دیگر منتقل شده است. از طرف دیگر مالک جدید بیت کوین نیز می تواند به نوبه خود این کار را با بیت کوینی که در اختیار دارد، انجام داده و آن را به کسی دیگر واگذار کند. بدین صورت سلسله مالکیت های هر بیت کوین به همراه آن در تمام شبکه نگهداری می شود و لازم نیست هیچ مرکزیتی مالکیت بیت کوین را نگهداری و یا تایید نماید.

هر چند توضیحات فنی آورده شده از نحوه کارکرد بیت کوین، توضیحاتی کامل نیست، اما می تواند شمایی کلی از مفهوم بیت کوین برای کسانی که با مفاهیم پیچیده ریاضی و رایانه ای آشنایی ندارند، را ترسیم کند. با نگاهی به طراحی بیت کوین می توان به چند مورد مهم از کارکردهای بیت کوین پی برد.

دامه مقاله فوق را در اینجا مطالعه بفرمائید.

گروه رمزین پول ها